Oman pääoman hinta mittaa sitä, kuinka paljon tuottoa yrityksen on tuotettava pitääkseen osakkeenomistajat sijoitettuna yhtiöön ja hankkiakseen lisäpääomaa aina toiminnan sujuvuuden ylläpitämiseksi.

Se on yksi merkittävimmistä ominaisuuksista, jota sinun on tarkasteltava ennen kuin ajatellaan sijoittamista yhtiön osakkeisiin. Katsotaanpa yllä olevaa kaaviota. Yandexin kustannukset ovat 18,70%, kun taas Facebookin kustannukset ovat 6,30%. Mitä tämä tarkoittaa? Kuinka laskisit sen? Mitä mittareita sinun on tiedettävä, kun katsot Ke: tä?

Tarkastelemme kaikkea tässä artikkelissa.

- Mikä on oman pääoman hinta?

- Oman pääoman kaavan kaava - CAPM & Dividend Discount Model

- # 1 - Osingon alennusmalli

- # 2 - Pääomavarojen hinnoittelumalli (CAPM)

- Tulkinta

- Esimerkki oman pääoman kustannuksista

- Esimerkki 1

- Esimerkki 2

- Esimerkki - Starbucks

- Teollisuuden oman pääoman kustannukset

- # 1 - Apuohjelmayritykset

- # 2 - Teräsala

- # 3 - ravintola-ala

- # 4 - Internet ja sisältö

- # 5 - Juomat

- Rajoitukset

- Lopulta

Mikä on oman pääoman hinta?

Oman pääoman hinta on tuottoprosentti, jonka sijoittaja vaatii osakkeelta ennen muiden kannattavien mahdollisuuksien tutkimista.

Tärkeintä - Lataa oman pääoman (Ke) malli

Opi laskemaan Starbucksin oman pääoman kustannukset (Ke) Excelissä

Jos voimme palata takaisin tarkastelemaan "vaihtoehtoisten kustannusten" käsitettä, ymmärrämme sen paremmin. Oletetaan, että sinulla on 1000 dollaria sijoittaa! Joten etsit monia mahdollisuuksia. Ja valitset sen, joka tuottaisi mielestäsi enemmän tuottoa. Nyt kun päätit sijoittaa yhteen tiettyyn tilaisuuteen, päästät irti muista, ehkä kannattavammista mahdollisuuksista. Muiden vaihtoehtojen menetystä kutsutaan "vaihtoehtoisiksi kustannuksiksi".

Palataan takaisin Ke: hen. Jos et sijoittajana saa parempaa tuottoa yrityksestä A, jatkat sijoittamista muihin yrityksiin. Yrityksen A on vastattava vaihtoehtoisista kustannuksista, jos ne eivät ponnistele vaaditun tuottoprosentin nostamiseksi (vihje - maksa osinko ja ponnistele niin, että osakekurssi nousee).

Otetaan esimerkki tämän ymmärtämiseksi.

Oletetaan, että herra A haluaa sijoittaa yhtiöön B. Mutta koska herra A on suhteellisen uusi sijoittaja, hän haluaa matalan riskin osakkeen, joka voi tuottaa hänelle hyvän tuoton. Yrityksen B nykyinen osakekurssi on 8 dollaria osakkeelta, ja herra A olettaa, että vaadittu tuottoaste olisi yli 15%. Ja laskemalla oman pääoman kustannukset hän ymmärtää, mitä hän saa vaadittuna tuottoprosenttina. Jos hän saa vähintään 15%, hän sijoittaa yritykseen; ja jos ei, hän etsii muita mahdollisuuksia.

Oman pääoman kaavan kustannukset

Oman pääoman kustannukset voidaan laskea kahdella tavalla. Ensinnäkin käytämme tavallista mallia, jota sijoittajat ovat käyttäneet yhä uudelleen. Ja sitten katsottaisimme toista.

# 1 - Oman pääoman hinta - osinkon alennusmalli

Joten meidän on laskettava Ke seuraavalla tavalla -

Oman pääoman hinta = (osinko / osake ensi vuodelle / osakkeen nykyinen markkina-arvo) + osinkojen kasvu

Tässä se lasketaan ottamalla osakekohtaiset osingot huomioon. Joten tässä on esimerkki sen ymmärtämiseksi paremmin.

Lisätietoja osinkojen alennusmallista

Herra C haluaa sijoittaa Berry Juice Private Limitediin. Tällä hetkellä Berry Juice Private Limited on päättänyt maksaa osinkona 2 dollaria osakkeelta. Osakkeen nykyinen markkina-arvo on 20 dollaria. Ja C odottaa, että osingon vahvistuminen olisi noin 4% (arvaus edellisen vuoden tietojen perusteella). Joten Ke olisi 14%.

Kuinka laskisit kasvunopeuden? Meidän on muistettava, että kasvuvauhti on arvioitu, ja meidän on laskettava se seuraavalla tavalla -

Kasvuprosentti ((1 - Maksusuhde) * Oman pääoman tuotto

Jos meille ei toimiteta maksusuhdetta ja oman pääoman tuottoprosenttia, se on laskettava.

Näin voit laskea ne -

Osingonmaksusuhde = osinko / nettotulo

Voimme käyttää toista suhdetta osingonmaksun selvittämiseen. Tässä se on -

Vaihtoehtoinen osinkomaksusuhde = 1 - (kertynyt voitto / nettotuotot)

Ja myös oman pääoman tuotto -

Oman pääoman tuotto = nettotuotot / oma pääoma

Esimerkkiosassa tarkastelemme näiden kaikkien käytännön soveltamista.

# 2 - Oman pääoman kustannukset - pääoman hinnoittelumalli (CAPM)

CAPM määrittelee riskin ja vaaditun tuoton välisen suhteen hyvin toimivilla markkinoilla.

Tässä on oman pääoman kustannusten CAPM-kaava viitteellesi.

Oman pääoman hinta = riskitön tuottoprosentti + beeta * (markkinakorko - riskitön tuottoprosentti)

- Riskitön tuottoprosentti - Tämä on arvopaperin tuotto, jolla ei ole oletusriskiä, volatiliteettia ja beeta nolla. Kymmenen vuoden valtionlainaa pidetään tyypillisesti riskittömänä korkona

- Beeta on tilastollinen mittaprosentti yrityksen osakekurssin vaihtelusta suhteessa osakemarkkinoihin. Joten jos yrityksellä on korkea beeta, se tarkoittaa, että yrityksellä on enemmän riskejä, joten yrityksen on maksettava enemmän houkutellakseen sijoittajia. Yksinkertaisesti sanottuna se tarkoittaa enemmän Ke: tä.

- Riskipreemio (Market Return - Rate - Risk-Free Rate) - Se mittaa tuottoa, jota pääomasijoittajat vaativat yli riskittömän koron kompensoidakseen heille koko markkinoiden volatiliteettia vastaavan sijoituksen volatiliteetin / riskin. Riskipreemi-estimaatit vaihtelevat 4,0 prosentista 7,0 prosenttiin

Otetaan esimerkki tämän ymmärtämiseksi. Oletetaan, että yrityksen M beeta on 1 ja riskitön tuotto on 4%. Markkinatuotto on 6%. Meidän on laskettava oman pääoman kustannukset käyttämällä CAPM-mallia.

- Yrityksen M beeta on 1, mikä tarkoittaa, että yhtiön M osakkeet kasvavat tai laskevat markkinoiden tandem-kohti. Ymmärrämme enemmän tästä myöhemmässä osassa.

- Ke = riskitön tuottoprosentti + beeta * (markkinatuoton korko - riskitön tuottoprosentti)

- Ke = 0,04 + 1 * (0,06 - 0,04) = 0,06 = 6%.

Tulkinta

Ke ei ole juuri se, mihin viittaamme. Se on yrityksen vastuulla. Se on korko, jonka yrityksen on luotava houkutellakseen sijoittajia sijoittamaan osakkeisiinsa markkinahintaan.

Siksi Ke: tä kutsutaan myös "vaadittavaksi tuottoprosentiksi".

Joten sanotaan sijoittajana, sinulla ei ole aavistustakaan mikä on yrityksen Ke! Mitä sinä tekisit?

Ensin on selvitettävä yrityksen koko oma pääoma. Jos katsot yrityksen tasetta, löydät sen helposti. Sitten sinun on tarkastettava, onko yritys maksanut osinkoja vai ei. Voit tarkistaa heidän kassavirtalaskelman. Jos he maksavat osinkoa, sinun on käytettävä osinkojen alennusmallia (mainittu edellä), ja jos ei, sinun on mentävä eteenpäin ja selvitettävä riskitön korko ja laskettava oman pääoman kustannukset käyttöomaisuuden hinnoittelumallissa (CAPM ). Sen laskeminen CAPM: n avulla on vaikeampaa, koska beeta on selvitettävä tekemällä regressioanalyysi.

Katsotaanpa esimerkkejä siitä, kuinka yrityksen Ke lasketaan molemmissa näistä malleista.

Esimerkki oman pääoman kustannuksista

Otamme esimerkkejä kustakin mallista ja yritämme ymmärtää, miten asiat toimivat.

Esimerkki 1

| Yhdysvaltain dollareina | Yritys A |

| Osinko / osake | 12 |

| Osakkeen markkinahinta | 100 |

| Kasvu ensi vuonna | 5% |

Tämä on yksinkertaisin esimerkki osinkojen alennusmallista. Tiedämme, että osinko osaketta kohden on 30 dollaria ja osakekohtainen markkinahinta 100 dollaria. Tiedämme myös kasvuprosentin.

Lasketaan oman pääoman kustannukset.

Ke = (osinko / osake ensi vuodelle / osakkeen markkina-arvo) + osinkojen kasvu

| Yhdysvaltain dollareina | Yritys A |

| Osinko / osake (A) | 12 |

| Osakkeen markkinahinta (B) | 100 |

| Kasvu ensi vuonna (C) | 5% |

| Ke ((A / B) + C) | 17% |

Joten, yrityksen A Ke on 17%.

Esimerkki 2

MNP-yhtiöllä on seuraavat tiedot -

| Yksityiskohdat | Yritys MNP |

| Riskitön korko | 8% |

| Markkinatuotto | 12% |

| Beetakerroin | 1.5 |

Meidän on laskettava MNP Companyn Ke.

Tarkastellaan ensin kaavaa ja sitten selvitetään oman pääoman kustannukset käyttöomaisuuden hinnoittelumallilla.

Ke = riskitön tuottoprosentti + beeta * (markkinatuoton korko - riskitön tuottoprosentti)

| Yksityiskohdat | Yritys MNP |

| Riskitön korko (A) | 8% |

| Markkinatuotto (B) | 12% |

| (B - A) (C) | 4% |

| Beetakerroin (D) | 1.5 |

| Ke (A + D * C) | 14% |

Huomaa: Laskettaessa yhden osakkeen beetakerroin, sinun on tarkasteltava osakkeen sulkuhintaa joka päivä tiettynä ajanjaksona, myös markkinoiden vertailuarvon (yleensä S&P 500) sulkemistasoa vastaavalla ajanjaksolla ja käytettävä sitten kunnostautuu regressioanalyysin suorittamisessa.

Esimerkki oman pääoman kustannuksista CAPM - Starbucks

Otetaan esimerkki Starbucksista ja lasketaan oman pääoman kustannukset CAPM-mallin avulla.

Oman pääoman kustannukset CAPM Ke = Rf + (Rm - Rf) x beeta

Tärkeintä - Lataa oman pääoman (Ke) malli

Opi laskemaan Starbucksin oman pääoman kustannukset (Ke) Excelissä

# 1 - RISKITÖN KORKEUS

Tässä olen pitänyt 10 vuoden valtionkorkoa riskittömänä korkona. Huomaa, että jotkut analyytikot ottavat riskittömäksi koroksi myös 5 vuoden kassan. Ole hyvä ja tarkista tutkimusanalyytikoiltasi ennen puhelun soittamista tähän.

lähde - bankrate.com

OMA PÄÄOMARISKI (RM - RF)

Jokaisella maalla on erilainen osakeriskipreemio. Osakeriskipreemio tarkoittaa ensisijaisesti pääomasijoittajan odottamaa preemiota.

Yhdysvalloissa osakeriskipreemio on 5,69%.

lähde - stern.nyu.edu

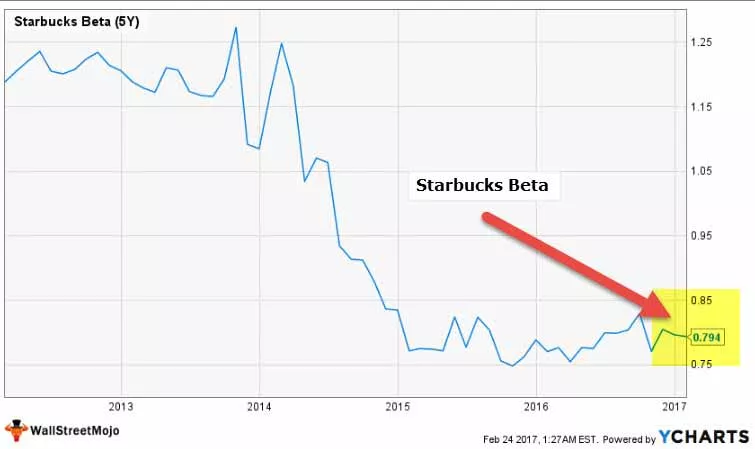

BEETA

Katsotaanpa nyt Starbucksin beetatrendit viime vuosina. Starbucksin beeta on vähentynyt viimeisten viiden vuoden aikana. Tämä tarkoittaa, että Starbucksin osakkeet ovat vähemmän vaihtelevia osakemarkkinoihin verrattuna.

Huomaa, että Starbucksin beeta on 0.794x

lähde: kaaviot

Tämän avulla meillä on kaikki tarvittavat tiedot oman pääoman kustannusten laskemiseksi.

Ke = Rf + (Rm - Rf) x beeta

Ke = 2,42% + 5,69% x 0,794

Ke = 6,93%

Teollisuuden oman pääoman kustannukset

Ke voi vaihdella toimialoittain. Kuten yllä olevasta CAPM-kaavasta näimme, beeta on ainoa muuttuja, joka on ainutlaatuinen kullekin yritykselle. Beeta antaa meille numeerisen mittarin siitä, kuinka epävakaat osakkeet ovat osakemarkkinoihin verrattuna. Mitä korkeampi volatiliteetti, sitä riskialttiin osakekanta on.

Huomaa -

- Riskittömät hinnat ja Market Premium ovat samat kaikilla sektoreilla.

- Market-palkkio eroaa kuitenkin maittain.

# 1 - Apuohjelmayritykset

Katsotaanpa Ke of Top Utilities -yrityksiä. Alla oleva taulukko antaa meille markkina-arvon, riskitön korko-, beeta-, Market Premium- ja Ke-tiedot.

Huomaa, että riskitön korko ja Market Premium ovat samat kaikille yrityksille. Beeta muuttuu.

| S. Ei | Nimi | Markkina-arvo (miljoonaa dollaria) | Riskitön korko | Beeta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | kansallinen verkko | 47,575 | 2,42% | 0,4226 | 5,69% | 4,8% |

| 2 | Dominion-resurssit | 46,856 | 2,42% | 0,25551 | 5,69% | 3,9% |

| 3 | Exelon | 33,283 | 2,42% | 0,2722 | 5,69% | 4,0% |

| 4 | Sempra Energy | 26,626 | 2,42% | 0,47 | 5,69% | 5,1% |

| 5 | Julkisen palvelun yritys | 22,426 | 2,42% | 0,3342 | 5,69% | 4,3% |

| 6 | Ensinnäkin energia | 13,353 | 2,42% | 0,148 | 5,69% | 3,3% |

| 7 | Entergy | 13,239 | 2,42% | 0,4224 | 5,69% | 4,8% |

| 8 | Huaneng voima | 10,579 | 2,42% | 0,547 | 5,69% | 5,5% |

| 9 | Brookfieldin infrastruktuuri | 9,606 | 2,42% | 1,0457 | 5,69% | 8,4% |

| 10 | AES | 7,765 | 2,42% | 1.1506 | 5,69% | 9,0% |

lähde: kaaviot

- Huomaa, että sähköyhtiöiden oman pääoman kustannukset ovat melko alhaiset. Suurimmalla osalla tämän sektorin osakkeista Ke on 3–5%.

- Tämä johtuu siitä, että useimmilla yrityksillä beeta on alle 1,0. Tämä tarkoittaa, että nämä osakkeet eivät ole kovin herkkiä osakemarkkinoiden liikkeelle.

- Poikkeuksellisia ovat Brookfield Infrastructure ja AES, joiden Ke on vastaavasti 8,4% ja 9,4%.

# 2 - Teräsala

Otetaan nyt esimerkki teräsalan oman pääoman kustannuksista.

| S. Ei | Nimi | Markkina-arvo (miljoonaa dollaria) | Riskitön korko | Beeta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | ArcelorMittal | 28,400 | 2,42% | 2.3838 | 5,69% | 16,0% |

| 2 | POSCO | 21,880 | 2,42% | 1,0108 | 5,69% | 8,2% |

| 3 | Nucor | 20,539 | 2,42% | 1.4478 | 5,69% | 10,7% |

| 4 | Tenaris | 20,181 | 2,42% | 0,9067 | 5,69% | 7,6% |

| 5 | Teräsdynamiikka | 9,165 | 2,42% | 1.3532 | 5,69% | 10,1% |

| 6 | Gerdau | 7,445 | 2,42% | 2,2574 | 5,69% | 15,3% |

| 7 | Yhdysvallat Steel | 7,169 | 2,42% | 2,7575 | 5,69% | 18,1% |

| 8 | Reliance teräs ja alumiini | 6,368 | 2,42% | 1.3158 | 5,69% | 9,9% |

| 9 | Companhia Siderurgica | 5,551 | 2,42% | 2.1483 | 5,69% | 14,6% |

| 10 | Ternium | 4,651 | 2,42% | 1.1216 | 5,69% | 8,8% |

lähde: kaaviot

- Keskimäärin huomaamme, että terästeollisuuden Ke on korkea. Useimmissa yrityksissä Ke on yli 10%.

- Tämä johtuu teräsyhtiöiden korkeammista beetoista. Korkeampi beeta tarkoittaa, että teräsyhtiöt ovat herkkiä osakemarkkinoiden liikkeille ja voivat olla riskialttiita sijoituksia. United States Steelin beeta on 2,75, ja oman pääoman kustannukset ovat 18,1%

- Poscolla on alhaisin Ke-yhtiö näistä yrityksistä 8,2% ja beeta 1,01.

# 3 - ravintola-ala

Otetaan nyt Ke-esimerkki ravintolasektorilta.

| S. Ei | Nimi | Markkina-arvo (miljoonaa dollaria) | Riskitön korko | Beeta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | McDonald's | 104,806 | 2,42% | 0,6942 | 5,69% | 6,4% |

| 2 | Yum Brands | 34,606 | 2,42% | 0,7595 | 5,69% | 6,7% |

| 3 | Chipotle Meksikon Grilli | 12,440 | 2,42% | 0,5912 | 5,69% | 5,8% |

| 4 | Darden-ravintolat | 9,523 | 2,42% | 0,2823 | 5,69% | 4,0% |

| 5 | Domino's Pizza | 9,105 | 2,42% | 0,6512 | 5,69% | 6,1% |

| 6 | Aramark | 8,860 | 2,42% | 0,4773 | 5,69% | 5,1% |

| 7 | Panera-leipä | 5,388 | 2,42% | 0,3122 | 5,69% | 4,2% |

| 8 | Dunkin Brands Group | 5,039 | 2,42% | 0,196 | 5,69% | 3,5% |

| 9 | Cracker Barrel vanha | 3,854 | 2,42% | 0,3945 | 5,69% | 4,7% |

| 10 | Vieterilelu | 3,472 | 2,42% | 0,548 | 5,69% | 5,5% |

lähde: kaaviot

- Ravintolayrityksillä on matala Ke. Tämä johtuu siitä, että heidän beeta on alle 1.

- Ravintolayritykset näyttävät olevan yhtenäinen ryhmä, jonka Keranging on 3,5–6,7%.

# 4 - Internet ja sisältö

Esimerkkejä Internet- ja sisältöyrityksistä ovat aakkoset, Facebook, Yahoo jne.

| S. Ei | Nimi | Markkina-arvo (miljoonaa dollaria) | Riskitön korko | Beeta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | Aakkoset | 587,203 | 2,42% | 0,9842 | 5,69% | 8,0% |

| 2 | 386,448 | 2,42% | 0,6802 | 5,69% | 6,3% | |

| 3 | Baidu | 64,394 | 2,42% | 1.9007 | 5,69% | 13,2% |

| 4 | Yahoo! | 43,413 | 2,42% | 1,6025 | 5,69% | 11,5% |

| 5 | NetEase | 38,581 | 2,42% | 0,7163 | 5,69% | 6,5% |

| 6 | Viserrys | 11,739 | 2,42% | 1.1695 | 5,69% | 9,1% |

| 7 | VeriSign | 8,554 | 2,42% | 1.1996 | 5,69% | 9,2% |

| 8 | Yandex | 7,833 | 2,42% | 2,8597 | 5,69% | 18,7% |

| 9 | IAC / InterActive | 5,929 | 2,42% | 1.1221 | 5,69% | 8,8% |

| 10 | SINA | 5,599 | 2,42% | 1.1665 | 5,69% | 9,1% |

lähde: kaaviot

- Internet- ja sisältöyhtiöillä on vaihteleva oman pääoman hinta. Tämä johtuu yritysten beetojen monimuotoisuudesta.

- Yandexillä ja Baidulla on erittäin korkea beeta, vastaavasti 2,85 ja 1,90. Toisaalta yritykset, kuten Aakkoset ja Facebook, ovat melko vakaat, kun beeta on vastaavasti 0,98 ja 0,68.

# 5 - Ke - Juomat

Katsokaamme nyt Ke-esimerkkejä juomasektorista.

| S. Ei | Nimi | Markkina-arvo (miljoonaa dollaria) | Riskitön korko | Beeta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | Coca-Cola | 178,815 | 2,42% | 0,6909 | 5,69% | 6,4% |

| 2 | PepsiCo | 156,080 | 2,42% | 0,5337 | 5,69% | 5,5% |

| 3 | Hirviöjuoma | 25,117 | 2,42% | 0,7686 | 5,69% | 6,8% |

| 4 | Tohtori Pepper Snapple Group | 17,315 | 2,42% | 0,5536 | 5,69% | 5,6% |

| 5 | Embotelladora Andina | 3,658 | 2,42% | 0.2006 | 5,69% | 3,6% |

| 6 | Kansallinen juoma | 2,739 | 2,42% | 0,5781 | 5,69% | 5,7% |

| 7 | Puuvilla | 1,566 | 2,42% | 0,5236 | 5,69% | 5,4% |

lähde: kaaviot

- Juomia pidetään puolustavina osakkeina, mikä tarkoittaa ennen kaikkea sitä, että ne eivät muutu paljon markkinoiden mukana eivätkä ole alttiita markkinakiertoille. Tämä käy ilmi Beta's of Beverage Company -yrityksistä, jotka ovat paljon pienempiä kuin 1.

- Juomayritysten Ke-arvo on 3,6–6,8%

- Coca-Colan osakekustannukset ovat 6,4%, kun taas sen kilpailijan PepsiCon Ke-arvo on 5,5%.

Rajoitukset

Meidän on otettava huomioon muutama rajoitus -

- Ensinnäkin sijoittaja voi aina arvioida kasvunopeuden. Sijoittaja voi arvioida vain edellisen vuoden osinkojen arvon nousun (jos sellainen on) ja voi sitten olettaa, että kasvu olisi samanlainen ensi vuonna.

- CAPM: n tapauksessa sijoittajalle ei ole aina helppoa laskea markkinoiden tuottoa ja beetaa.

Lopulta

Oman pääoman hinta on hyvä mittari sijoittajalle ymmärtää, sijoittavatko yhtiö vai eivät. Mutta sen sijaan, että tarkasteltaisivat tätä, jos he tarkastelevat WACC: tä (painotettu keskimääräinen pääomakustannus), se antaisi heille kokonaisvaltaisen kuvan, koska velan hinta vaikuttaa myös osakkeenomistajien osinkojen maksamiseen.

Oman pääoman kustannukset CAPM Video

Hyödyllinen viesti

- Alfa-kaava

- Pääomakustannuksen laskeminen kaava

- Oman pääoman kustannusten kaava