Yritysostojen rahoitus Merkitys

Yrityskaupan rahoittaminen on prosessi, jossa yritys, joka aikoo ostaa toisen yrityksen, yrittää saada rahoitusta velan, oman pääoman, etuoikeutetun oman pääoman tai yhden monista käytettävissä olevista vaihtoehtoisista menetelmistä. Se on monimutkainen tehtävä ja vaatii järkevää suunnittelua. Monimutkaisen tekee se, että toisin kuin muut ostot, yrityskauppojen rahoitusrakenteessa voi olla paljon permutaatioita ja yhdistelmiä.

Kuinka rahoittaa yritysostoa?

On monia tapoja, joilla voit rahoittaa yritysostoja. Suosittuja menetelmiä on lueteltu alla.

- # 1 - Käteismaksu

- # 2 - osakevaihto

- # 3 - Velkarahoitus

- # 4 - Puolikerran velka / lähes velka

- # 5 - Osakesijoitukset

- # 6 - Toimittajan takaisinottolaina (VTB) tai myyjän rahoitus

- # 7 - Vivutettu buyout: Ainutlaatuinen sekoitus velkaa ja pääomaa

Huomaa, että suurissa yritysostoissa yrityskaupan rahoitus voi olla kahden tai useamman menetelmän yhdistelmä.

# 1 - Käteismaksu

Käteissopimuksessa tapahtuma on yksinkertainen. Osakkeet vaihdetaan rahaksi. Kun kyseessä on käteiskauppa, emoyhtiön taseen oma pääomaosuus on muuttumaton. Tällainen liiketoimi tapahtuu enimmäkseen, kun hankkiva yritys on paljon suurempi kuin kohdeyritys ja sillä on huomattavia kassavaroja.

80-luvun lopulla suurin osa suurista yritysjärjestelyistä maksettiin kokonaan käteisenä. Varaston osuus oli alle 2%. Mutta vuosikymmenen jälkeen suuntaus kääntyi täysin päinvastaiseksi. Yli 50% kaikkien suurten kauppojen arvosta maksettiin kokonaan varastossa, kun taas käteisoperaatiot leikattiin vain 15%: sta 17%: iin.

Tämä muutos oli melko tektoninen, koska se muutti asianosaisten rooleja. Käteissopimuksessa molempien osapuolten roolit oli määritelty selkeästi, ja osakkeiden rahanvaihto kuvasi yksinkertaista omistusoikeuden siirtoa. Kaikkien käteisoperaatioiden pääperiaate oli, että kun ostaja maksaa käteistä myyjälle, se hankkii automaattisesti kaikki yrityksen riskit. Osakevaihdossa riskit jaetaan kuitenkin omistussuhteen mukaan uudessa ja yhdistetyssä yhteisössä. Vaikka käteistapahtumien osuus on vähentynyt rajusti, siitä ei ole tullut tarpeettomia. Esimerkiksi Googlen äskettäinen ilmoitus pilviohjelmistoyritykselle, Apigee, arviolta noin 625 miljoonan dollarin arvosta. Se on käteissopimus, jossa jokaisesta osakkeesta maksetaan 17,40 dollaria.

lähde: reuters.com

Toisessa tapauksessa Bayer on suunnitellut ostavansa yhdysvaltalaisen siemenyhtiön Monsanton 128 dollarin osakekohtaisella kaupalla, joka mainostetaan historian suurimmaksi käteissopimukseksi.

# 2 - osakevaihto

Yrityksille, joiden osakkeilla käydään julkista kauppaa, yksi hyvin yleinen tapa on vaihtaa hankkijan osake Target Companyn osakkeisiin. Yksityisille yrityksille on järkevä vaihtoehto, kun Targetin omistaja haluaa säilyttää osuuden yhdistetystä yrityksestä. Jos kohdeyrityksen omistaja on mukana aktiivisessa toiminnan johtamisessa ja yrityksen menestys riippuu hänen taidoistaan, osakevaihto on arvokas työkalu.

Osakkeen asianmukainen arviointi on ensiarvoisen tärkeää yksityisyritysten osakevaihdon yhteydessä. Kokeneet kauppiaspankkiirit noudattavat tiettyjä menetelmiä osakkeiden arvostamiseen, kuten

- 1) Vertailukelpoinen yritysanalyysi

- 2) Vertailukelpoinen tapahtumien arviointi -analyysi

- 3) DCF-arvo

lähde: koreaherald.com

# 3 - Velkarahoitus

Yksi suosituimmista tavoista rahoittaa yritysostoja on lainarahoitus. Käteisellä maksaminen ei ole monien yritysten vahvuus, tai se on jotain, jota niiden taseet eivät salli. Sanotaan myös, että velka on halvin tapa rahoittaa yritysjärjestely- ja yritysostotarjous, ja sillä on monia muotoja.

Yleensä pankki, samalla kun se maksaa varoja hankintaan, tutkii kohdeyrityksen ennustetun kassavirran, heidän velkansa ja voittomarginaalinsa. Ennakkoedellytyksenä on, että sekä yhtiöiden, Targetin että hankkijan taloudellinen tilanne analysoidaan perusteellisesti.

Toinen rahoitusmenetelmä on omaisuusvakuudellinen rahoitus, jossa pankit lainata rahoitusta kohdeyrityksen tarjoamien vakuuksien perusteella. Nämä vakuudet viittaavat käyttöomaisuuteen, varastoon, henkiseen omaisuuteen ja saamisiin.

Velka on yksi halutuimmista yritysostojen rahoitusmuodoista johtuen pääomaa alhaisemmista pääomakustannuksista. Lisäksi se tarjoaa myös veroetuja. Nämä velat ovat enimmäkseen vanhempia tai Revolver-velkoja, ja niiden korkotaso on matala, ja kvantti on säännelty paremmin. Tuottoaste on tyypillisesti 4–8% kiinteä / kelluva kuponki. On myös huonommassa asemassa olevia velkoja, joissa lainanantajat ovat aggressiivisia maksettujen lainojen määrässä, mutta veloittavat korkeamman koron. Joskus mukana on myös oman pääoman komponentti. Näiden kuponkikorko on tyypillisesti 8–12% kiinteä / kelluva.

lähde: streetinsider.com

# 4 - Puolikerran velka / lähes velka

Mezzanine-rahoitus on yhdistetty pääomamuoto, jolle on ominaista sekä velka että oma pääoma. Se on luonteeltaan samanlainen kuin etuoikeudeltaan huonompi velka, mutta siinä on mahdollisuus vaihtaa omaan pääomaan. Kohdeyritykset, joilla on vahva tase ja tasainen kannattavuus, soveltuvat parhaiten mezzanine-rahoitukseen. Näillä yrityksillä ei ole vahvaa omaisuuspohjaa, mutta niillä on kuitenkin tasaiset kassavirrat. Puolikerran velalla tai lähes velalla on kiinteä kuponki, joka on 12-15%. Se on hieman korkeampi kuin pääomalaina.

Mezzanine-rahoitus houkuttelee sen joustavuutta. Se on pitkäaikainen pääoma, joka voi kannustaa yritysten kasvua ja arvon luomista.

# 5 - Osakesijoitukset

Tiedämme, että kallein pääomamuoto on oma pääoma, ja sama pätee myös hankintarahoitukseen. Oma pääoma on korkeampi, koska siihen liittyy suurin riski. Korkeat kustannukset ovat itse asiassa riskipreemio. Riskialttius johtuu siitä, että meillä ei ole vaatimuksia yhtiön varoista.

Ostajat, jotka kohdistuvat epävakailla aloilla toimiviin yrityksiin ja joilla on epävakaat vapaat kassavirrat, valitsevat yleensä suuremman määrän oman pääoman ehtoa. Tämä rahoitusmuoto antaa myös enemmän joustavuutta, koska ei ole sitoutunut määräajoin suoritettaviin maksuihin.

Yksi keskeisistä piirteistä yritysostojen rahoittamiselle omalla pääomalla on omistajuudesta luopuminen. Pääomasijoittajat voivat olla yrityksiä, pääomasijoittajia, pääomasijoittajia jne. Nämä sijoittajat ottavat jonkin verran omistusta tai edustusta hallituksessa.

lähde: bizjournals.com

# 6 - Toimittajan takaisinottolaina (VTB) tai myyjän rahoitus

Kaikki rahoituslähteet eivät ole ulkoisia. Joskus hankkija hankkii rahoitusta myös kohdeyrityksiltä. Ostaja turvautuu yleensä tähän, kun hänellä on vaikeuksia saada ulkopuolista pääomaa. Joitakin tapoja myyjän rahoitukseen ovat seteli, ansainnat, viivästyneet maksut, konsultointisopimus jne. Yksi näistä tavoista on myyjän velkakirja, jossa myyjä lainaa ostajalle rahaa yritysostojen rahoittamiseksi, jolloin jälkimmäinen maksaa tietyn osan tapahtuman myöhemmin.

Lue lisää myyjän takaisinottolainasta täältä.

# 7 - Vivutettu buyout: Ainutlaatuinen sekoitus velkaa ja pääomaa

Olemme ymmärtäneet velka- ja pääomasijoitusten piirteet, mutta kaupan rakentamiseen on varmasti muitakin muotoja. Yksi suosituimmista yritysjärjestelyistä on vipuvaikutus. Teknisesti määritelty LBO on julkisen / yksityisen yrityksen tai yrityksen omaisuuden osto, joka rahoitetaan velan ja oman pääoman sekoituksella.

Vivutetut ostot ovat melko samanlaisia kuin tavalliset yritysjärjestelyt; jälkimmäisessä on kuitenkin oletus, että ostaja purkaa tavoitteen tulevaisuudessa. Enemmän tai vähemmän, tämä on toinen vihamielisen haltuunoton muoto. Se on tapa palauttaa tehoton organisaatio raiteilleen ja kalibroida uudelleen johdon ja sidosryhmien asema.

Lainan omavaraisuusaste on yli 1,0x näissä tilanteissa. Velkakomponentti on näissä tapauksissa 50-80%. Sekä Acquirerin että Target Companyn omaisuutta kohdellaan vakuudellisina vakuuksina tämän tyyppisessä liiketapahtumassa.

Näihin liiketoimiin osallistuvat yritykset ovat tyypillisesti kypsiä ja tuottavat johdonmukaisia liiketoiminnan kassavirtoja. Jennifer Lindseyn mukaan kirjassaan (amalinkspro type = ”text-link” asin = ”0130654930 ″ associate-id =” wallstreetmoj-20 ″ new-window = ”true” addtocart = ”false” nofollow = ”true”) Yrittäjän Opas pääomalle (/ amalinkspro), parhaiten menestyvälle LBO: lle on teollisuuden elinkaaren kasvuvaihe, sillä on valtava omaisuuspohja valtavien lainojen vakuudeksi ja hallintaan sisältyy crème-de-la-crème.

Vahva omaisuuspohja ei nyt tarkoita sitä, että kassavirrat voivat siirtyä takapenkille. On välttämätöntä, että kohdeyrityksellä on vahva ja johdonmukainen kassavirta vähäisillä pääomavaatimuksilla. Pieni pääomavaatimus johtuu ehdosta, että syntynyt velka on maksettava nopeasti.

Joitakin muita tekijöitä, jotka lisäävät menestyvän LBO: n näkymiä, ovat hallitseva markkina-asema ja vankka asiakaskunta. Joten kyse ei ole vain taloudellisista tiedoista!

Lue lisää LBO: sta -

- referenceforbusiness.com

- fortune.com

- go4funding.com

Jos haluat oppia LBO-mallinnusta ammattimaisesti, sinun kannattaa tarkastella yli 12 tuntia LBO-mallinnuskurssia

Nyt kun olemme oppineet tietysti LBO: ista, anna meidän selvittää hieman sen taustasta. Se auttaa meitä ymmärtämään, miten se syntyi ja kuinka merkityksellistä se on tänään.

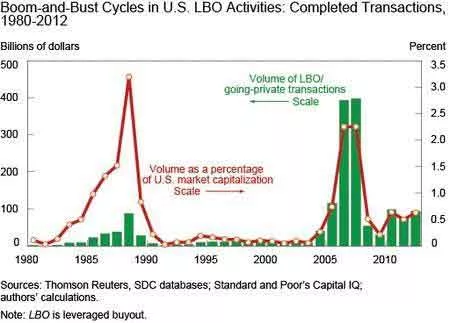

LBO: t nousivat nousuun 1980-luvun lopulla roskapostirahoituksen vimman keskellä. Suurin osa näistä takaisinostoista rahoitettiin korkotuottoisilla joukkolainamarkkinoilla, ja velka oli pääosin spekulatiivista. Vuoden 1980 loppuun mennessä roskapostimarkkinat romahtivat, liiallinen keinottelu jäähtyi ja LBO: t menettivät höyryä. Sitä seurasi tiukempi sääntelymekanismi, tiukat pääomavaatimussäännöt, joiden takia liikepankit menettivät kiinnostuksensa kaupan rahoittamiseen.

lähde: econintersect.com

LBO-kauppojen määrä kasvoi uudelleen 2000-luvun puolivälissä johtuen pääomasijoitusyhtiöiden kasvaneesta osallistumisesta, joka vakuutti varoja institutionaalisilta sijoittajilta. Korkean tuoton roskapaperirahoitus antoi tilaa syndikoiduille lainavakuudelle pääasiallisena rahoituslähteenä.

LBO: n keskeinen ajatus on pakottaa organisaatiot tuottamaan tasainen vapaa kassavirta rahoittamaan niiden hankintaan liittyvä velka. Tarkoituksena on pääasiassa estää muiden kannattamattomien yritysten kassavirran purkautuminen.

Alla oleva taulukko kuvaa, että viimeisten kolmen vuosikymmenen aikana ostotavoitteet ovat tuottaneet suurempaa vapaata kassavirtaa ja aiheuttaneet pienempiä investointeja verrattuna muihin kuin LBO-vastaaviin.

lähde: econintersect.com

Plussat ja miinukset ovat saman kolikon kaksi puolta, ja molemmat ovat rinnakkain. Joten LBO: lla on myös oma osuutensa haitoista. Raskas velkataakka lisää ostotavoitteiden oletusriskejä ja altistuu suhdannevaihteluille.

KKR osti TXU Corp.: n 45 miljardilla dollarilla vuonna 2007. Se mainostettiin yhdeksi historian suurimmista LBO-yhtiöistä, mutta vuoteen 2013 mennessä yritys haki konkurssisuojaa. Jälkimmäiseen kohdistui yli 40 miljardin dollarin velka, ja epäedulliset teollisuusolot Yhdysvaltain yleishyödylliselle sektorille pahensivat tilannetta. Yksi tapahtuma johti toiseen, ja lopulta ja valitettavasti TXU Corp. valitti tietysti konkurssiin.

Mutta merkitseekö tämä sitä, että Yhdysvaltain yritykset ovat lisänneet LBO: t mustalle listalle? "Ei." Syyskuussa 2016 päättynyt Dell-EMC-kauppa on riittävän selkeä osoitus siitä, että vivutetut ostot ovat palanneet. Kaupan arvo on noin 60 miljardia dollaria, ja kaksi kolmasosaa siitä rahoitetaan velalla. Tuleeko vasta muodostettu yksikkö tarpeeksi kassavirtaa palvelemaan massiivista velkapinoa ja vaeltaa tiensä läpi sopimuksen monimutkaisuuden, on jotain nähtävissä.

lähde: ft.com

Joustavuus ja sopivuus on pelin nimi

Yritysostojen rahoitus voidaan hankkia eri muodoissa, mutta tärkeintä on, kuinka optimaalinen se on ja kuinka hyvin se on sovittu kaupan luonteen ja suurempien tavoitteiden kanssa. Rahoitusrakenteen suunnittelu tilanteen sopivuuden mukaan on tärkeintä. Lisäksi pääomarakenteen tulisi olla riittävän joustava, jotta sitä voidaan muuttaa tilanteen mukaan.

Velka on epäilemättä halvempi kuin oma pääoma, mutta korkovaatimukset voivat vähentää yrityksen joustavuutta. Suuret velkasummat sopivat paremmin yrityksille, jotka ovat kypsiä ja joilla on vakaa kassavirta ja joita ei vaadita merkittäviltä investoinneilta. Yritykset, jotka katsovat nopeaa kasvua, tarvitsevat kasvua varten suuren määrän pääomaa, ja kilpailevat epävakailla markkinoilla ovat sopivampia ehdokkaita omaan pääomaan. Vaikka velalla ja pääomalla on suurin piirakka, on olemassa myös muita muotoja, jotka löytävät niiden olemassaolon kunkin kaupan ainutlaatuisuuden vuoksi.

Suositellut artikkelit

- Esimerkkejä hankinnoista

- Puolikerroksen rahoitus

- Velkarahoitus vs. oman pääoman ehtoinen rahoitus

- Sulautumiset ja yritysostot